Tutto quello che c'è da sapere sulla dichiarazione dei redditi per persone fisiche

La dichiarazione dei redditi è un documento essenziale per assolvere gli obblighi tributari verso il Fisco. Redatta su modelli approvati dall'Agenzia delle Entrate, consente di comunicare i redditi percepiti e le spese sostenute durante l'anno. In questo articolo, esploreremo chi è tenuto a presentarla, le diverse tipologie di modelli disponibili e le modalità di presentazione. Analizzeremo inoltre le spese che possono essere dedotte o detratte per ridurre l'imposta dovuta, offrendo una guida completa per affrontare questo importante adempimento fiscale.

Leggi anche: Regime forfettario: cos'è e come accedervi

Cos’è la dichiarazione dei redditi?

La

dichiarazione dei redditi

è il documento, da redigersi su modelli predisposti e approvati dall’Agenzia delle entrate, con il quale vengono comunicati al Fisco particolari dati ed informazioni al fine di assolvere gli obblighi tributari.

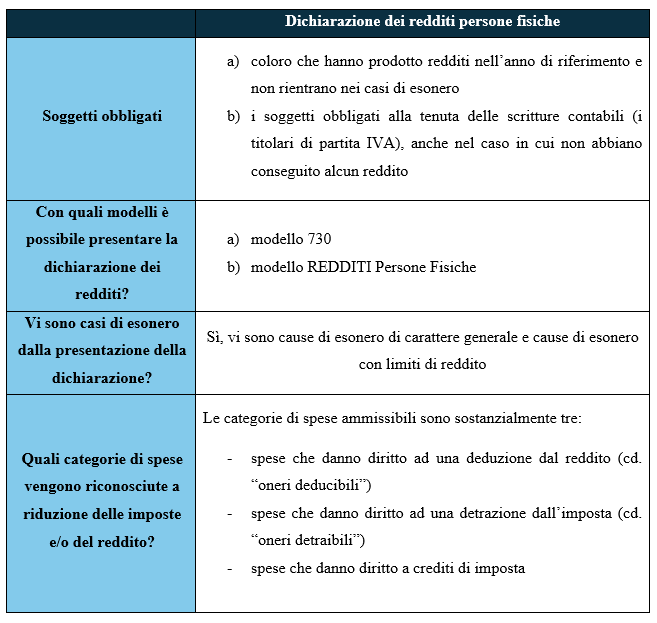

Chi deve presentare la dichiarazione dei redditi persone fisiche?

In generale la dichiarazione dei redditi persone fisiche è obbligatoria per tutti coloro che, nell’anno di riferimento, hanno prodotto redditi di diversa natura (redditi da lavoro, redditi da fabbricati, redditi da capitale, ecc…) e non rientrano nei casi di esonero per i quali si rimanda alle istruzioni ministeriali della dichiarazione dei redditi.

In ogni caso, devono presentare la dichiarazione dei redditi i soggetti obbligati alla tenuta delle scritture contabili (i titolari di partita IVA), anche qualora non abbiano conseguito alcun reddito.

In assenza di obbligo, è comunque opportuno presentare la

dichiarazione dei redditi nel caso in cui si vogliano far valere eventuali oneri sostenuti e riconosciuti dal legislatore fiscale (quali spese a riduzione del reddito – cd. “deduzioni” – e\o spese a riduzione dell’imposta – cd. “detrazioni”), deduzioni e/o detrazioni non attribuite o attribuite in misura inferiore a quella spettante, crediti di imposta oppure per chiedere il rimborso di eccedenze di imposta derivanti dalla precedente dichiarazione o da acconti versati nell’anno precedente.

Quali tipologie di dichiarazioni dei redditi persone fisiche esistono e con quali modalità e termini vanno presentate?

I modelli previsti per la presentazione della dichiarazione dei redditi persone fisiche sono due:

a) il modello 730;

b) il modello REDDITI Persone Fisiche (obbligatorio per i titolari di partita iva).

Entrambi i modelli devono essere trasmessi telematicamente entro il 30 settembre dell’anno successivo a quello di riferimento:

- direttamente dal soggetto obbligato alla presentazione;

- tramite sostituto di imposta nel caso in cui questi presti assistenza fiscale (solo nel caso di 730);

- tramite intermediario abilitato (CAF o professionista).

Tuttavia, occorre tenere presente che la dichiarazione dei redditi deve essere predisposta già qualche mese prima in quanto entro il 30 giugno (salvo proroghe) è previsto il versamento dell’eventuale saldo e I'acconto IRPEF nonché per ottenere prima il rimborso dell’eventuale credito.

I versamenti delle imposte si completamento con l’eventuale II acconto in scadenza al 30 novembre.

Per i non titolari di partita iva è più conveniente presentare il modello 730 o il modello Redditi Persone Fisiche?

È senz’altro da preferire il modello 730 in quanto consente una gestione più semplice ed efficiente della posizione creditoria/debitoria del contribuente nel caso in cui sia presente il sostituto di imposta o ente pensionistico:

- in caso di credito: è possibile ottenere il rimborso del credito in busta paga o nella rata di pensione

- in caso di debito: è possibile regolare quanto dovuto direttamente in busta paga o nella rata di pensione mediante trattenuta effettuata dal sostituto di imposta o ente pensionistico

Quali categorie di spese vengono riconosciute a riduzione delle imposte e/o del reddito?

Le categorie di spese ammissibili sono sostanzialmente tre:

- spese che danno diritto ad una deduzione dal reddito (cd. “oneri deducibili”)

- spese che danno diritto ad una detrazione dall’imposta (cd. “oneri detraibili”)

- spese che danno diritto a crediti di imposta

Gli oneri deducibili sono oneri e spese che vengono portati a riduzione del reddito complessivo, determinando così la riduzione della base imponibile su cui si calcola l'imposta.

Sono esempi di oneri deducibili:

- il versamento di contributi previdenziali e assistenziali o di contributi per forme pensionistiche complementari;

- l’effettuazione di erogazioni liberali;

- l’effettuazione di spese mediche e di assistenza specifica per persone con disabilità.

In relazione alle erogazioni liberali è importante sottolineare che in diversi casi le relative spese sostenute possono dare luogo sia a detrazioni dall’imposta che a deduzioni dal reddito. In tale caso la fruizione della detrazione è alternativa alla deduzione e viceversa.

Per detrazioni si intendono gli importi che vanno a diretta riduzione dell’imposta. Le detrazioni appartengono sostanzialmente a tre differenti categorie:

a) detrazioni per familiari a carico: sono considerati fiscalmente a carico i familiari che possiedono un reddito complessivo annuo non superiore a 2.840,51 euro – oppure 4.000,00 euro in relazione ai soli figli di età non superiore a 24 anni - al lordo degli oneri deducibili;

b) detrazioni in relazione alle singole tipologie reddituali dichiarante. Sono infatti previste delle detrazioni in caso di redditi collegati ad attività lavorativa o a trattamenti pensionistici;

c) detrazioni per oneri e spese.

In relazione alle detrazioni per oneri e spese vengono riconosciute dal legislatore fiscale specifiche detrazioni a seconda della spesa sostenuta (spese sanitarie, spese di istruzione, spese per interventi edilizi, ecc).

Per crediti d’imposta si intendono crediti vantati nei confronti dell’Erario dello Stato, derivante dall’applicazione della normativa fiscale o di una particolare legge.

CONTATTI

Telefono: +39 01731996550

E-mail: info@studiofoderaro.com

Indirizzo

Piazza San Paolo, 4 - 12051 Alba (CN)

Corso Einaudi, 30 - 10128 Torino (TO)

INFORMAZIONI

Sito creato da etinet.it